Cuộc cạnh tranh giữa những gã khổng lồ internet ở Đông Nam Á sẽ còn thú vị hơn nhiều trong thời gian tới. Trong vài năm vừa qua, GoTo, Grab hay Shopee đã rất hào phóng, nếu không muốn nói là "đốt tiền" vào các chiến dịch khuyến mãi để thu hút khách hàng.

Thế nhưng bộ ba kỳ lân hàng đầu ASEAN đang cạn tiền và sẽ không còn được các nhà đầu tư cấp một hầu bao rủng rỉnh như trước nữa. Các chuyên gia chỉ ra trong đợt xây dựng ngân sách trước IPO của GoTo - hầu hết các nhà đầu tư tổ chức đều chọn nhận phân phối cổ phần chứ không mua thêm - một dấu hiệu cho thấy nhu cầu với cổ phiếu công ty đang trầm lắng lại.

Nguồn tiền từ IPO không đủ bù đắp chi tiêu?

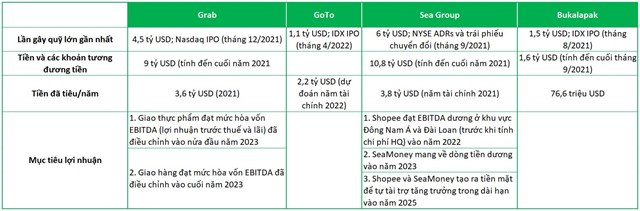

Thống kê về biến động tiền mặt và mục tiêu lợi nhuận tại Grab, GoTo, Sea và Bukalapak.

Thống kê về biến động tiền mặt và mục tiêu lợi nhuận tại Grab, GoTo, Sea và Bukalapak.

GoTo được hình thành từ sự hợp nhất giữa hai kỳ lân Indonesia là Gojek và Tokopedia vào năm ngoái. Tập đoàn chỉ huy động được 1,1 tỷ USD với mức định giá 28 tỷ USD khi niêm yết trên Sở giao dịch chứng khoán Indonesia (IDX) vào đầu tháng 4/2022. Vào ngày niêm yết, cổ phiếu GoTo giao dịch rất thuận lợi khi mở cửa tăng tới 23% nhưng tính tới ngày 28/4 đã giảm tới 28,8% giá trị. Có vẻ như do giá cổ phiếu không được như kỳ vọng, GoTo đã giảm lượng cổ phiếu phát hành từ 48 tỷ xuống còn 40,6 tỷ trên IDX.

Trong khi đó, Grab ở thời điểm đỉnh cao đã huy động được 4,5 tỷ USD cùng mức định giá 40 tỷ USD vào giữa năm ngoái khi hợp nhất với SPAC Altimeter để niêm yết trên sàn Nasdaq.

Sea và Grab đã rất thận trọng quan sát thị trường đại chúng để huy động hàng tỷ USD vào năm ngoái nhưng một số nhà phân tích vẫn tỏ ra nghi ngại về lượng tiền mặt mà họ nắm giữ. Nhóm nghiên cứu Citi Research gần đây ước tính số dư tiền mặt tại Grab tính đến ngày 31/3 chỉ đạt 3,4 tỷ USD. Như vậy, lượng tiền mặt đã giảm 50% so với mức 6,76 tỷ USD mà Grab báo cáo cho đến cuối năm 2021.

Các nhà phân tích tin rằng việc thiếu hụt tiền mặt sẽ sớm ảnh hưởng đến động lực cạnh tranh giữa các kỳ lân B2C (Doanh nghiệp với Khách hàng) ở Đông Nam Á trong năm nay.

"Chúng tôi tin rằng các nhà sáng lập và nhóm quản lý những kỳ lân này sẽ phải đi đến quyết định đánh đổi khó khăn giữa việc thúc đẩy tăng trưởng hay hướng đến lợi nhuận", Jianggan Li, người sáng lập kiêm giám đốc điều hành tổ chức đầu tư mạo hiểm Momentum Works (Singapore) cho biết.

Vào chế độ 'hợp lý hóa' lợi nhuận

Những thay đổi đã bắt đầu diễn ra. Nhiều nguồn tin nội bộ từ Grab khẳng định các lãnh đạo cấp cao của tập đoàn sẽ bắt đầu tập trung hơn cho mục tiêu lợi nhuận kể từ cuối năm 2022. Trong những quý tới, Grab cũng sẽ ưu tiên cho việc bảo toàn, mở rộng và phân phối lợi nhuận.

"Đây là một giai đoạn thú vị khi tất cả chúng tôi (những kỳ lân ở ASEAN) đang ở chế độ 'hợp lý hóa'. Nhưng mỗi bên đều đang coi chừng nhau để xem công ty kia đang hợp lý hóa đến đâu và điều này ảnh hưởng đến công ty mình như thế nào. Liệu chúng tôi có nên tiêu tiền trở lại hay nên tiếp tục theo đuổi mục tiêu và tăng lợi nhuận gấp đôi?", một giám đốc điều hành cấp cao tại Grab chia sẻ.

Giá cổ phiếu GoTo liên tục sụt giảm kể từ khi IPO do nhà đầu tư không quá mặn mà với kết quả kinh doanh âm lợi nhuận liên tiếp của công ty. Ảnh: WSJ.

Giá cổ phiếu GoTo liên tục sụt giảm kể từ khi IPO do nhà đầu tư không quá mặn mà với kết quả kinh doanh âm lợi nhuận liên tiếp của công ty. Ảnh: WSJ.

Ngay cả Shopee của Sea - người đi đầu trong lĩnh vực thương mại điện tử ở Đông Nam Á những ngày nay cũng đang có dấu hiệu kìm hãm chi tiêu. Các nguồn tin trong ngành cho biết Shopee Food đã bắt đầu giảm dần đều ưu đãi tiếp thị tại Indonesia - thị trường mà ông lớn này dành nhiều nguồn lực để phát triển trong vài năm gần đây. Một nguồn tin khác tiết lộ thêm Shopee ước tính sẽ chỉ "đốt" khoảng 50 triệu USD mỗi quý trên ShopeeFood.

Theo ông Li, những tập đoàn B2C có dự trữ tiền mặt dồi dào sẽ chuyển hướng chi tiêu sang các lĩnh vực kinh doanh có lợi tức đầu tư (RoI) tức thì cao hơn chứ không ngay lập tức cắt giảm các đợt khuyến mãi "đốt tiền". Đồng thời, các doanh nghiệp hoạt động kém hơn có thể bị tách ra hoặc thoái vốn - không loại trừ khả năng là ngay cả với những kỳ lân tỷ đô. Tuy nhiên, ông Li lưu ý Grab và GoTo sẽ tránh được xu hướng tiêu cực này.

Dmitry Levit, người sáng lập Cento Ventures cũng ủng hộ lập trường trên của ông Li và nói thêm xu hướng thoái vốn sẽ diễn ra phổ biến hơn trong một hoặc hai năm tới.

Cạnh tranh sẽ càng khốc liệt hơn

Chưa kể đến việc cạn tiền mặt, những gã khổng lồ internet Đông Nam Á vẫn sẽ bị tác động tiêu cực bởi hàng loạt yếu tố kinh tế vĩ mô như chu kỳ tăng lãi suất của Fed, chi phí nguyên liệu tăng hay áp lực lạm phạt,...

Mặc dù vậy, ông Levit cho rằng thói quen tiêu dùng trực tuyến ở ASEAN ngày nay đã được củng cố tốt hơn nhiều so với trước đây. Các nhà bán lẻ truyền thống với quan điểm đa dạng hóa kênh bán hàng có thể sẽ động lực tăng trưởng tiếp theo cho ngành thương mại điện tử trong khu vực.

Báo cáo của Google, Temasek và Bain e-Conomy dự kiến nền kinh tế internet Đông Nam Á sẽ tạo ra 1.000 tỷ USD tổng giá trị hàng hóa (GMV) vào năm 2030, tăng từ mức 170 tỷ USD vào năm 2021. Báo cáo cũng cho thấy tổng thị trường khả dụng (TAM - tổng nhu cầu của cả thị trường mà startup nhắm tới cho một sản phẩm/dịch vụ) trong khu vực là vẫn còn lớn và rất lớn.

Dù dòng tiền có hạn, Grab, GoTo và Sea được dự đoán vẫn sẽ duy trì thế "chân vạc" trong mảng B2C ở Đông Nam Á. Ảnh: AFP.

Dù dòng tiền có hạn, Grab, GoTo và Sea được dự đoán vẫn sẽ duy trì thế "chân vạc" trong mảng B2C ở Đông Nam Á. Ảnh: AFP.

Hiện Grab, GoTo và Sea Group có thể là những người chơi thống trị phân khúc B2C, nhưng cả ba vẫn đang làm việc tích cực để thu hút người bán và khách hàng mới, tăng chi tiêu trong ứng dụng và thúc đẩy lượng người dùng "trung thành" lâu dài. Tất cả những yếu lĩnh vực này đều đòi hỏi nguồn vốn và thời gian khổng lồ.

Vì những lý do trên, tính cạnh tranh sẽ không hề giảm mà chỉ tăng lên trong thời gian này.

“Đầu năm ngoái, chúng tôi đã dự đoán rằng Grab và Gojek sẽ hợp nhất và loại bỏ sự cạnh tranh trong ngành giao thức ăn - vốn đòi hỏi rất nhiều tiền. Nhưng mọi chuyện lại diễn ra theo chiều hướng khác, vì vậy chúng tôi tin rằng tình trạng cạnh tranh sẽ tiếp tục kéo dài thêm một thời gian nữa”, Jianggan Li nói.