Công ty cổ phần Xuất Nhập khẩu An Giang (Angimex, mã ck: AGM) vừa công bố Nghị quyết và biên bản họp Đại hội đồng cổ đông bất thường năm 2023 tại tỉnh An Giang. Tất cả các tờ trình của Hội đồng quản trị của AGM đã được cổ đông thông qua, trong số đó nổi bật là phương án bù đắp lỗ luỹ kế, phương án xử lý các gói nợ trái phiếu, đề ra kế hoạch kinh doanh năm 2024.

Phát hành cổ phiếu để bù lỗ

Báo cáo tài chính bán niên 2023 hợp nhất đã được soát xét của Angimex ghi nhận lỗ luỹ kế hơn 125 tỷ đồng, trong khi vốn điều lệ 182 tỷ đồng. Angimex đưa ra 2 phương án khắc phục nguy cơ lỗ lũy kế vượt vốn điều lệ thực góp và đã được Đại hội đồng cổ đông thông qua.

Phương án 1 là phát hành hơn 12,5 triệu cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu. Tỷ lệ thực hiện là 100 : 68,9478. Điều đó có nghĩa cổ đông sở hữu 100 cổ phiếu cũ sẽ được nhận 68,978 cổ phiếu mới.

Số cổ phiếu này sẽ không bị hạn chế chuyển nhượng, thời gian triển khai dự kiến trong năm 2023. Nếu phát hành thành công, AGM sẽ nâng vốn điều lệ từ gần 182 tỷ đồng lên hơn 307 tỷ đồng.

Phương án 2 là sử dụng Quỹ đầu tư phát triển hơn 120 tỷ đồng và Quỹ khác thuộc vốn chủ sở hữu hơn 5 tỷ đồng để bù đắp lỗ luỹ kế.

Hội đồng quản trị Công ty sẽ dự thảo các hồ sơ và trình Ủy ban Chứng khoán Nhà nước trong thời gian ngắn nhất, dự kiến nộp trong năm 2023. Tuy nhiên, thời gian phê duyệt và khả năng được phê duyệt phụ thuộc vào Ủy ban Chứng khoán Nhà nước. Trong trường hợp đến thời điểm 31/12/2023 mà Ủy ban Chứng khoán Nhà nước không trả lời hoặc không phê duyệt thì sẽ chuyển sang phương án 2 là sử dụng quỹ đầu tư phát triển và quỹ khác thuộc vốn chủ sở hữu để bù đắp lỗ lũy kế.

Lên kế hoạch chào bán 15 triệu cổ phiếu riêng lẻ bổ sung vốn lưu động

Đại hội đồng cổ đông bất thường 2023 cũng thông qua phương án bổ sung vốn lưu động cho công ty.

Phương án 1, thực hiện huy động vốn từ các tổ chức tín dụng; các tổ chức/cá nhân có năng lực cho vay và có uy tín với mức lãi suất đi vay phù hợp trong định mức pháp luật cho phép để giải quyết các nhu cầu cấp thiết về vốn lưu động hiện tại.

Phương án 2 là chào bán 15 triệu cổ phiếu riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp với giá bán không thấp hơn 10.000 đồng/cổ phiếu. Thời gian dự kiến phát hành trong năm 2023 hoặc năm 2024, sau khi Ủy ban Chứng khoán nhà nước chấp thuận.

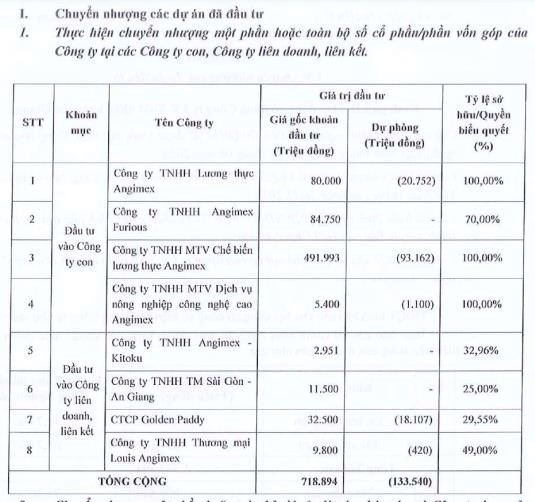

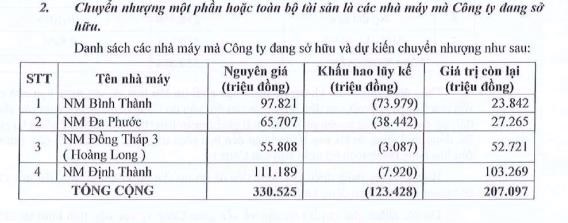

Chuyển nhượng dự án đã đầu tư

AGM cho biết hiện Công ty đang thiếu hụt dòng tiền để trả nợ cho Ngân hàng, nhà đầu tư và không có nguồn vốn cho kinh doanh. Do đó, nhằm giải quyết nhu cầu về vốn giúp Công ty vực dậy tình hình tài chính và thúc đẩy hoạt động kinh doanh.

Đại hội đồng cổ đông AGM thống nhất việc chuyển nhượng một phần hoặc toàn bộ số cổ phần/phần vốn góp của Công ty tại các công ty con, công ty liên doanh, liên kết. Đồng thời, thống nhất việc chuyển nhượng một phần hoặc toàn bộ tài sản là các nhà máy mà Công ty đang sở hữu.

Đặt mục tiêu lãi trước thuế 27 tỷ đồng trong năm 2024

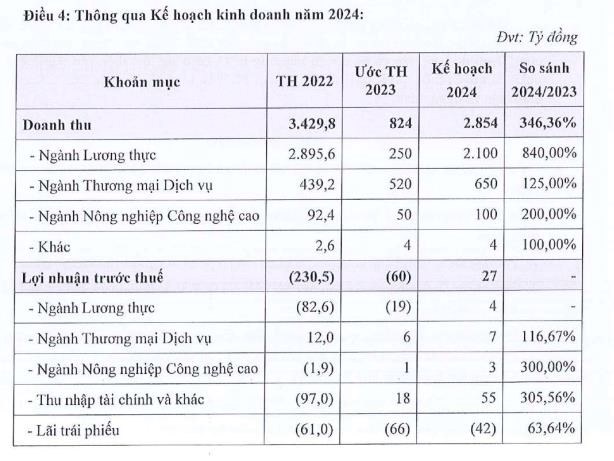

Tại Đại hội, AGM ước kết quả kinh doanh năm 2023 với doanh thu đạt 824 tỷ đồng, giảm 76% so với cùng kỳ, trong đó doanh thu ngành thương mại dịch vụ chiếm tỷ trọng lớn nhất với 520 tỷ đồng, tiếp theo là ngành lương thực 250 tỷ đồng…

Công ty dự ước lỗ trước thuế 60 tỷ đồng, cải thiện hơn mức lỗ 231 tỷ đồng của năm 2022.

Đối với kế hoạch kinh doanh 2024, Đại hội đồng cổ đông AGM thông qua mục tiêu doanh thu đạt 2.854 tỷ đồng, gấp gần 3,5 lần ước thực hiện năm 2023, trong đó doanh thu ngành lương thực chiếm gần 74% tỷ trọng với 2.100 tỷ đồng. Lợi nhuận trước thuế dự kiến đạt 27 tỷ đồng.

Lên phương án xử lý nợ gói trái phiếu AGMH2123001 và AGMH2223001

Nhằm tái cơ cấu khoản nợ gói trái phiếu AGMH2123001 và AGMH2223001, đồng thời cải thiện tình hình tài chính của công ty, Đại hội đồng cổ đông Công ty đã thông qua các phương án xử lý hai gói nợ trái phiếu.

Phương án 1 là phát hành cổ phiếu riêng lẻ để hoán đổi nợ; phương án 2 là phát hành cổ phiếu ưu đãi cổ tức kèm chứng quyền riêng lẻ; phương án 3 là chào bán riêng lẻ cho nhà đầu tư chứng khoán chuyến nghiệp.

Thời gian dự kiến triển khai trong năm 2023 hoặc 2024, sau khi Ủy ban Chứng khoán Nhà nước chấp thuận.

Dự nợ trái phiếu mã AGMH2123001 với mệnh giá 350 tỷ đồng, phát hành ngày 08/11/2021, kỳ hạn 24 tháng, đáo hạn ngày 9/11/2023, lãi suất 7%/năm.

Trái phiếu mã AGMH2223001 phát hành ngày 03/03/2022, kỳ hạn 18 tháng và lãi suất 7%/năm, dư nợ còn lại 210 tỷ đồng. Trong đó, theo Nghị quyết của trái chủ ngày 04/07/2023, trái phiếu được gia hạn thanh toán đến ngày 14/09/2024.

Nhằm dự trù cho rủi ro đợt chào bán riêng lẻ không thực hiện được/không được cơ quan nhà nước chấp thuận/kéo dài thời gian triển khai/số tiền thu được từ đợt chào bán không đủ để chi trả nợ gốc và lãi vay cho 2 gói trái phiếu, cổ đông cũng thông qua phương án 4 là phát hành trái phiếu để cơ cấu lại nợ của doanh nghiệp.