Dự chi hơn 3.200 tỷ đồng trả cổ tức

Công ty cổ phần Hàng tiêu dùng Masan (Masan Consumer, mã ck: MCH) vừa thông báo ngày 19/7 tới đây sẽ chốt danh sách cổ đông thực hiện chi trả tạm ứng cổ tức năm 2023 bằng tiền mặt.

Tỷ lệ chi trả là 45%, điều đó tương ứng cổ đông sở hữu mỗi một cổ phiếu sẽ nhận về 4.500 đồng.

Với gần 717 triệu cổ phiếu đang lưu hành, Masan Consumer dự chi ra hơn 3.200 tỷ đồng để hoàn tất tạm ứng cổ tức cho cổ đông. Dự kiến ngày 14/8/2023, cổ đông của MCH sẽ nhận được tiền vào tài khoản.

Bên cạnh việc tạm ứng cổ tức năm 2023, MCH sẽ chốt danh sách cổ đông thực hiện lấy ý kiến cổ đông bằng văn bản nhằm thông qua các vấn đề thuộc thẩm quyền của Đại hội đồng cổ đông, bao gồm nhưng không giới hạn, thay đổi trụ sở chính; thay đổi ngành nghề kinh doanh và các vấn đề khác thuộc thẩm quyền Đại hội đồng cổ đông.

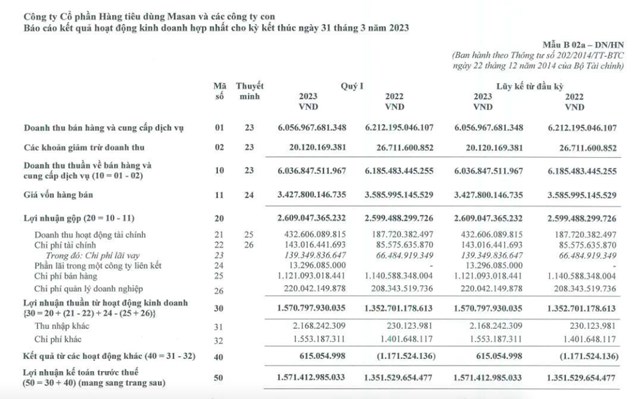

Về kết quả kinh doanh, trong 3 tháng đầu năm 2023, MCH ghi nhận doanh thu thuần đạt 6.036,8 tỷ đồng, giảm 2% so với cùng kỳ.

Kết quả kinh doanh quý I/2023 của MCH

Kết quả kinh doanh quý I/2023 của MCH

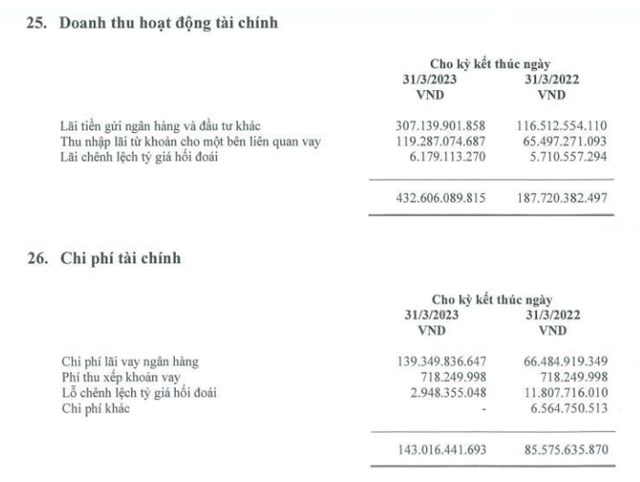

Trong kỳ, doanh thu tài chính của công ty tăng gấp 2,3 lần cùng kỳ, lên gần 433 tỷ đồng nhờ 307 tỷ đồng lãi tiền gửi, đầu tư khác. Cùng với đó, MCH ghi nhận 119,2 tỷ đồng tiền lãi cho vay. Chi phí tài chính cũng tăng 67%, lên 143 tỷ đồng, trong đó, chi phí lãi vay tăng gấp 2,1 lần, vượt 139 tỷ đồng.

Các chi phí khác không có sự thay đổi đáng kể, công ty báo lãi sau thuế 1.387,8 tỷ đồng, tăng 17% so với cùng kỳ quý I/2022.

Năm 2023, công ty đặt kế hoạch doanh thu thuần 28.500 - 31.500 tỷ đồng và lợi nhuận sau thuế 5.600 - 6.500 tỷ đồng. Như vậy, với kết quả đạt được, sau quý đầu năm, doanh nghiệp đã thực hiện được khoảng 21% mục tiêu doanh thu và 25% chủ tiêu lợi nhuận.

Tính đến cuối quý I/2023, công ty có tổng tài sản 34.705 tỷ đồng, tăng 3,5% so với hồi đầu năm. Các khoản phải thu ngắn hạn chiếm gần 51% tổng tài sản, ghi nhận 17.585 tỷ đồng. Trong đó, có khoản phải thu về cho vay ngắn hạn với một bên liên quan là hơn 6.047 tỷ đồng, đây là các khoản cho vay không được bảo đảm và hưởng lãi suất theo kỳ thoả thuận trong hợp đồng vay. Các khoản cho vay sẽ đáo hạn vào tháng 12/2023.

Các khoản phải thu ngắn hạn khác của công ty là 10.428 tỷ đồng, phần lớn là các khoản đặt cọc ngắn hạn cho hoạt động đầu tư.

Hàng tồn kho của công ty ở mức 2.260 tỷ đồng, giảm 9,7% so với đầu năm. Tiền và tiền gửi ngắn hạn đạt gần 6.228 tỷ đồng.

Về cơ cấu nợ, nợ phải trả của công ty ở mức 10.872 tỷ đồng, giảm nhẹ so với đầu năm. Trong đó, dư nợ vay tài chính của doanh nghiệp là 6.925 tỷ đồng với 6.293 tỷ đồng vay dài hạn và 632 tỷ đồng vay ngắn hạn.

Vốn chủ sở hữu doanh nghiệp đạt 23.833 tỷ đồng cuối kỳ, gồm 3.610 tỷ đồng thặng dư vốn cổ phần và 13.641 tỷ đồng lợi nhuận sau thuế chưa phân phối.

Thông qua phương án sáp nhập vào Công ty TNHH Masan Consumer Holdings

Tại Đại hội đồng cổ đông thường niên 2023 tổ chức cuối tháng 4, công ty đã thông qua phương án sáp nhập vào Công ty TNHH Masan Consumer Holdings.

Theo đó, Masan Consumer Holdings dự kiến sẽ chuyển đổi loại hình doanh nghiệp thành công ty cổ phần và tăng vốn điều lệ lên hơn 6.708 tỷ đồng từ việc phát hành cổ phần cho cổ đông hiện hữu từ nguồn vốn chủ sở hữu (phát hành cổ phần thưởng). Masan Consumer Holdings sẽ phát hành thêm cổ phần để hoán đổi với tất cả số cổ phần đang lưu hành của Masan Consumer được nắm giữ bởi các cổ đông, với tỷ lệ hoán đổi 1:1.

Sau sáp nhập, Masan Consumer chấm dứt hoạt động, Masan Consumer Holdings được hưởng các quyền và nghĩa vụ hợp pháp, chịu trách nhiệm về các khoản nợ chưa thanh toán, hợp đồng lao động và nghĩa vụ, tài sản khác của Masan Consumer.

Đồng thời, Masan Consumer Holdings sẽ thực hiện thủ tục đăng ký trở thành công ty đại chúng, đăng ký lưu ký và đăng ký giao dịch tại sàn Upcom thuộc Sở Giao dịch chứng khoán Hà Nội (HNX) cho toàn bộ cổ phần.

Bên cạnh đó, cổ đông MCH cũng thông qua phương án phát hành cổ phiếu ESOP năm 2023. Số lượng cổ phiếu phát hành dự kiến tối đa 0.5% tổng số cổ phiếu đang lưu hành của công ty. Số cổ phiếu này sẽ bị hạn chế chuyển nhượng trong vòng 1 năm kể từ ngày hoàn tất đợt phát hành.

Giá bán cổ phiếu ESOP là 50.000 đồng/đơn vị - thấp hơn 32% so với thị giá phiên chiều 10/07 (73.000 đồng/cổ phiếu). Thời gian thực hiện trong năm 2023 hoặc 4 tháng đầu năm 2024.

Link bài gốc