Kế hoạch lợi nhuận thận trọng

Ngày 5/4, Ngân hàng TMCP An Bình (ABBANK – mã Ck: ABB) đã tổ chức ĐHĐCĐ thường niên 2024 thông qua kế hoạch kinh doanh với mục tiêu lợi nhuận trước thuế năm 2024 đạt 1.000 tỷ đồng, tăng 94,5% so với kết quả thực hiện của năm 2023.

Ông Đào Mạnh Kháng, Chủ tịch HĐQT ABBANK cho biết, mức lợi nhuận trên là khá thấp so với mục tiêu năm 2023 nhưng đây cũng là con số thách thức với ngân hàng trong bối cảnh vừa phải tái cơ cấu, thay đổi toàn bộ hoạt động, vừa phải duy trì hệ thống, xử lý những vấn đề cũ, cùng danh mục khách hàng trước đây. Năm 2023, nhiều đơn vị của ngân hàng kinh doanh thua lỗ, cần tái cơ cấu mạnh mẽ thời gian tới.

Thực tế, ban lãnh đạo ABBANK thận trọng không thừa khi năm 2023 trước đó ngân hàng đặt mục tiêu lãi trước thuế đến 2.826 tỷ đồng nhưng lại vỡ kế hoạch. Lợi nhuận trước thuế năm 2023 của nhà băng này đạt 513 tỷ đồng, giảm gần 70% so với năm 2022 và mới thực hiện vỏn vẹn 18,2% kế hoạch đề ra.

Về nguyên nhân kết quả lợi nhuận năm 2023 không đạt kỳ vọng, Chủ tịch HĐQT ABBANK cho biết, kết quả kinh doanh không đạt so với kế hoạch đề ra do công tác lập kế hoạch chưa sát thực tế. Điều này cũng có trách nhiệm của HĐQT do không sát sao trong công tác dự báo lập kế hoạch.

Cùng với đó, năm 2023 ngân hàng cũng phải thoái dự thu lãi trái phiếu đầu tư đáo hạn chưa được thanh toán, thoái lãi dự thu các khoản cho vay do phát sinh nợ quá hạn; dự phòng rủi ro tín dụng phải trích lập tăng cao; đồng thời, trong năm qua, ngân hàng cũng dành nhiều nguồn lực để thực hiện cơ cấu lại mô hình bán hàng, xử lý các vấn đề tồn tại và tập trung làm sạch danh mục cho vay.

Với kết quả đạt được, ABBANK thống nhất không chia cổ tức và để lại toàn bộ số lợi nhuận còn lại chưa phân phối nhằm bổ sung nguồn vốn thực hiện kế hoạch chiến lược, tạo tích lũy nội tại để tăng vốn điều lệ trong tương lai. Cụ thể, lợi nhuận sau thuế còn lại sau khi trích lập các quỹ của Ngân hàng trong năm 2023 là gần 299 tỷ đồng. Theo đó, cùng với lợi nhuận còn lại của các năm trước chưa sử dụng, tổng lợi nhuận chưa phân phối của ABBANK đạt gần 1.841 tỷ đồng.

Nợ xấu tăng nhanh

Năm 2024, ABBANK đặt mục tiêu tổng tài sản ở mức 170.000 tỷ đồng, tăng 5% so với năm 2023. Huy động từ khách hàng tăng 13% lên 113.349 tỷ đồng. Dư nợ tín dụng tăng 13% lên 116.272 tỷ đồng. Tỷ lệ nợ xấu duy trì ở mức dưới 3%.

Thời điểm 31/12/2023, tổng tài sản của ABBank đạt gần 162.100 tỷ đồng, tăng 24,5% so với cùng kỳ. Số dư tiền gửi khách hàng đạt hơn 100.000 tỷ vào cuối năm 2023, tăng 18,9% so với đầu năm. Tổng dư nợ đạt 102.448 tỷ đồng, tăng 15,7% so với năm 2022, trong đó cho vay khách hàng ở mức 98.100 tỷ đồng, tăng 19,6% so với đầu năm.

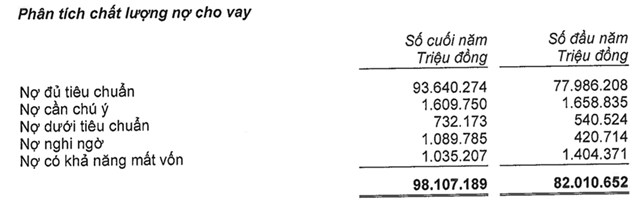

Đáng chú ý, chất lượng tín dụng của ABBANK lại đi xuống rõ rệt, số dư nợ xấu của ngân hàng đã tăng 20,8% so với đầu năm lên mức 2.857 tỷ đồng. Tỷ lệ nợ xấu trên dư nợ cho vay khách hàng tương ứng tăng từ 2,88% đầu năm lên mức 2,91%.

Trong cơ cấu, nợ nghi ngờ (nhóm 4) vọt mạnh nhất khi gấp 2,5 lần lên 1.089 tỷ đồng; nợ dưới tiêu chuẩn (nhóm 3) tăng 35% lên 732 tỷ đồng; nợ có khả năng mất vốn (nhóm 5) lại giảm 26% so với đầu năm về còn 1.035 tỷ đồng.

Về kế hoạch niêm yết, Chủ tịch ABBANK Đào Mạnh Kháng cho biết, năm nay ngân hàng chưa có điều kiện thuận lợi để lên sàn. Trong lộ trình 5 năm sắp tới, ngân hàng có đặt mục tiêu lên sàn, đạt vốn hoá 3 tỷ USD vào năm 2028 nhưng muốn đạt mục tiêu cần có những cú huých như M&A, gọi vốn nước ngoài. Theo đó, ngân hàng có thể vừa niêm yết, vừa đặt mục tiêu thu hút cổ đông mới tham gia.