Tổng Công ty cổ phần Đầu tư Phát triển Xây dựng (DIC Corp, mã ck: DIG) vừa công bố tài liệu họp Đại hội đồng cổ đông thường niên năm 2024 dự kiến diễn ra vào cuối tháng 4.

Đặt mục tiêu lợi nhuận trước thuế 2024 đạt 1.010 tỷ đồng

Về kết quả kinh doanh, năm 2023, DIC Corp ghi nhận doanh thu thuần đạt gần 1.026 tỷ đồng, giảm 46% so với năm 2022; lãi trước thuế gần 166 tỷ đồng và lãi ròng gần 119 tỷ đồng, lần lượt giảm 17% và 18%.

So với kế hoạch, Doanh nghiệp mới chỉ thực hiện được 12% chỉ tiêu lãi trước thuế cả năm.

Tuy nhiên, DIG đặt mục tiêu tham vọng trong năm 2024 khi đặt kế hoạch doanh thu hợp nhất 2.300 tỷ đồng, tăng 72% so với kết quả năm 2023; trong khi lãi trước thuế 1.010 tỷ đồng, gấp hơn 6 lần.

Trình 4 phương án chào bán cổ phiếu

Theo tờ trình mới công bố, ban lãnh đạo DIC Corp trình cổ đông thông qua kế hoạch tăng vốn điều lệ thông qua phát hành cổ phiếu.

Thứ nhất, về phương án chào bán cổ phiếu riêng lẻ, DIG dự kiến chào bán tối đa 150 triệu cổ phiếu cho nhà đầu tư chứng khoán chuyên nghiệp với giá không thấp hơn 20.000 đồng/cổ phiếu.

Số lượng nhà đầu tư dự kiến tham gia mua dưới 100 nhà đầu tư. Toàn bộ số cổ phiếu được phát hành theo phương án này sẽ bị hạn chế chuyển nhượng trong vòng 1 năm kể từ ngày kết thúc đợt chào bán.

Tổng số tiền huy động dự kiến ở mức 3.000 tỷ đồng (tạm tính giá 20.000 đồng/cổ phiếu) sẽ được DIG sử dụng cho đầu tư thực hiện dự án Khu nhà ở Lam Hạ Center Point tại tỉnh Hà Nam (1.000 tỷ đồng) và dự án Khu đô thị mới Nam Vĩnh Yên tại TP. Vĩnh Yên (2.000 tỷ đồng).

Thứ hai, DIG lên kế hoạch chào bán 200 triệu cổ phiếu cho cổ đông hiện hữu, tỷ lệ thực hiện là 32,794%, điều đó tương đương cổ đông sở hữu 1.000 cổ phiếu cũ được quyền mua thêm 327 cổ phiếu mới.

Với mệnh giá 15.000 đồng/cổ phiếu, qua đó DIC Corp dự kiến huy động 3.000 tỷ đồng. Thời gian triển khai dự kiến trong năm 2024.

Cổ đông sở hữu quyền mua có thể chuyển nhượng quyền mua cổ phiếu (1 lần) cho người khác. Toàn bộ số cổ phiếu được phát hành theo phương án này sẽ được tự do chuyển nhượng.

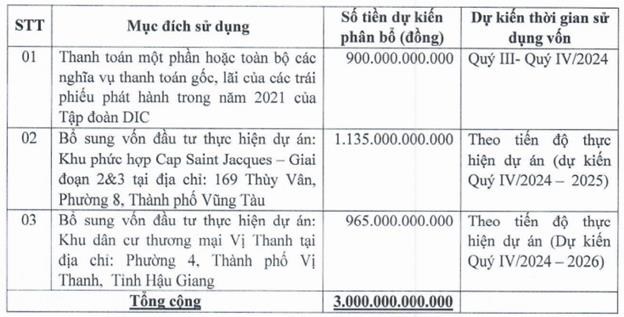

Số tiền huy động được theo phương án này dự kiến sẽ được sử dụng để thanh toán gốc, lãi trái phiếu đã được DIC Corp phát hành trong năm 2021 (900 tỷ đồng); bổ sung vốn đầu tư dự án khu phức hợp Cap Saint Jacques - giai đoạn 2 và 3 tại TP. Vũng Tàu (1.135 tỷ đồng); và bổ sung vốn đầu tư dự án Khu dân cư Vị Thanh tại TP Vị Thanh, Hậu Giang (965 tỷ đồng).

Thứ ba, về phương án phát hành cổ phiếu để trả cổ tức và phát hành cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu, DIC Corp dự kiến phát hành hơn 30,49 triệu cổ phiếu. Trong đó, hơn 15,24 triệu cổ phiếu để trả cổ tức (tỷ lệ 2,5%) và hơn 15,24 triệu cổ phiếu phát hành thêm để tăng vốn cổ phần (tỷ lệ 2,5%). Tỷ lệ này tương đương, cổ đông sở hữu 100 cổ phiếu cũ sẽ được nhận 5 cổ phiếu mới.

Thứ tư, DIG cũng dự kiến phát hành thêm 30 triệu cổ phiếu ESOP nhằm thu hút và tạo điều kiện cho người lao động có năng lực tiếp tục công hiến và gắn bó lâu dài với Công ty, tương ứng tỷ lệ là 4,919% tổng số cổ phiếu đang lưu hành.

Giá chào bán dự kiến là 15.000 đồng/cổ phiếu. Toàn bộ số cổ phiếu ESOP sẽ bị hạn chế chuyển nhượng trong vòng 1 năm từ ngày kết thúc đợt phát hành. Nếu hoàn tất, DIG sẽ huy động được tối đa 450 tỷ đồng.

Nếu hoàn tất 4 đợt phát hành cổ phiếu trên, ước tính vốn điều lệ của Công ty sẽ tăng từ 6.098,5 tỷ đồng, lên 10.203,4 tỷ đồng.