Cả năm vẫn lỗ 19%

CTCP Bảo hiểm Ngân hàng Nông nghiệp Việt Nam (ABIC, UPCoM: ABI) đã thoát lỗ, ghi nhận lợi nhuận ròng hơn 53 tỷ đồng trong quý 4/2022.

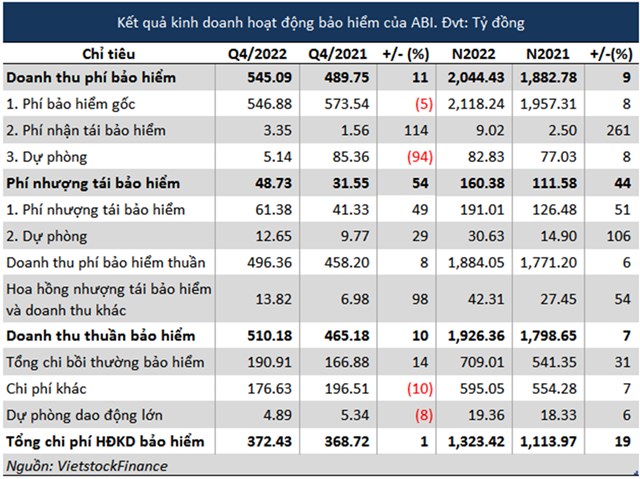

Kết thúc quý 4, doanh thu phí bảo hiểm gốc giảm 5% so với cùng kỳ năm trước, còn gần 547 tỷ đồng; trong khi hoa hồng nhượng tái bảo hiểm và doanh thu khác tăng đến 98%, đạt gần 14 tỷ đồng, giúp doanh thu bảo hiểm thuần tăng 10%, đạt hơn 510 tỷ đồng.

Mặt khác, chi phí kinh doanh bảo hiểm chỉ nhích nhẹ 1% so với cùng kỳ, đạt hơn 372 tỷ đồng, do chi phí khác và dự phòng giảm.

Với doanh thu thuần tăng mạnh hơn chi phí, lợi nhuận kinh doanh bảo hiểm của ABI tăng 43%, đạt gần 138 tỷ đồng.

Thêm vào đó, lãi tiền gửi có kỳ hạn tăng 16% cộng thêm giảm lỗ chênh lệch tỷ giá giúp lợi nhuận từ hoạt động tài chính tăng 16%, đạt hơn 36 tỷ đồng.

Từ các yếu tố trên, ABI có lãi ròng hơn 53 tỷ đồng, trong khi cùng kỳ lỗ gần 17 tỷ đồng.

Mặc dù thoát lỗ trong quý 4, lợi nhuận ròng cả năm 2022 của ABI vẫn giảm 19% so năm trước, còn gần 222 tỷ đồng, chủ yếu do chi phí hoạt động kinh doanh bảo hiểm tăng mạnh hơn doanh thu bảo hiểm thuần.

Năm 2022, ABI đặt mục tiêu lợi nhuận trước thuế tối thiểu 310 tỷ đồng, giảm 9% so với thực hiện năm 2021. Như vậy, Công ty không hoàn thành kế hoạch đề ra, với tỷ lệ thực hiện chỉ đạt 89%.

Tổng tài sản của ABI tính đến cuối năm 2022 tăng 8% so với đầu năm, đạt gần 3,576 tỷ đồng. Trong đó, đầu tư tài chính ngắn hạn chiếm hơn 77% tổng tài sản, tăng 10% so với đầu năm.

Ngược lại, đầu tư tài chính dài hạn giảm 37% so với đầu năm, còn 33 tỷ đồng và tài sản tái bảo hiểm giảm 6%, còn 151 tỷ đồng.

Nợ phải trả của Công ty đều là nợ ngắn hạn, chủ yếu nằm ở dự phòng phí bảo hiểm gốc và nhận tái bảo hiểm, tăng 5% so với đầu năm, lên hơn 1,796 tỷ đồng.

Câu chuyện nào đón chờ cổ phiếu bảo hiểm trong thời gian tới?

Trước đây, khi cuộc đua lãi suất huy động ở những nhịp cao trào, đã có không ít quan điểm cho rằng nhóm cổ phiếu bảo hiểm sẽ đặc biệt được hưởng lợi. Vì phần lớn tài sản của các doanh nghiệp bảo hiểm chủ yếu nằm trong tiền gửi ngân hàng.

Tuy nhiên, trong báo cáo mới nhất của Cục Thống kê Lao động Mỹ, lạm phát toàn phần trong tháng 12 tiếp tục giảm so với tháng trước, từ mức 7,1% xuống còn 6,5%, trở thành tháng thứ 6 liên tiếp ghi nhận lạm phát giảm.

Bên cạnh đó, các phát ngôn gần đây của Chủ tịch FED - ông Jerome Powell cũng đang thể hiện một thái độ bớt "diều hâu" hơn. Vì lẽ đó không ít dự báo cho rằng, động lực để cơ quan này mạnh tay tăng lãi suất để giải quyết lạm phát là không còn quá nhiều. Các ngân hàng trung ương trên toàn cầu cũng theo đó mà nới lỏng dần các chính sách tiền tệ.

Trong nước, lãi suất huy động cũng đã bắt đầu hạ nhiệt. Giữa bối cảnh đó, không ít nhà đầu tư đang quan tâm liệu chất xúc tác mới cho đà tăng giá của nhóm cổ phiếu bảo hiểm là gì. Ông Huỳnh Minh Tuấn, nhà sáng lập Công ty Cổ phần Tư vấn Đầu tư FIDT đánh giá, có thể trong nửa đầu 2023, Cục Dự trữ Liên Bang Mỹ (FED) sẽ chạm đến mức lãi suất mục tiêu 5%. Có thể Ngân hàng Nhà nước cũng sẽ cân nhắc chuyện tăng lãi suất điều hành danh nghĩa từ 0,5-1% cho nửa đầu 2023.

Tuy nhiên, lạm phát tại Mỹ cũng đã giảm dần. FED vì lẽ đó có thể sẽ không còn nhiều lý do áp dụng các biện pháp mạnh để khống chế lạm phát. Hành động tăng lãi suất điều hành của NHNN có thể sẽ không còn quá cần thiết nữa, vì áp lực lạm phát hiện đã giảm đáng kể, lãi suất thực vẫn đang được đảm bảo.

Việc tiếp tục tăng lãi suất có thể không tốt về mặt điều hành và định hướng cho thị trường tiền tệ.

Trước đây, nhóm cổ phiếu bảo hiểm có 2 chất xúc tác tăng giá đó là thoái vốn nhà nước và lãi suất huy động tăng.

Tuy nhiên, trên thực tế, không phải doanh nghiệp bảo hiểm nào cũng phân bổ phần lớn tài sản vào tiền gửi ngân hàng. Ngay cả trong cơ cấu tiền gửi tại ngân hàng, các công ty này cũng có sự phân khúc rất rõ theo các kỳ hạn 3 tháng, 6 tháng, 9 tháng, 12 tháng hoặc hơn…

Khi lãi suất tăng, không phải mọi loại tiền gửi của các doanh nghiệp bảo hiểm đều có lợi. Ví dụ như cuộc đua lãi suất bắt đầu nóng nhất vào giai đoạn tháng 11-12/2022, những khoản doanh nghiệp đã phân bổ vào kỳ hạn 12 tháng từ trước đó không thể nào đáo hạn kịp để có thể nhập cuộc và được hưởng lợi.

Các công ty bảo hiểm cũng thường chọn kỳ hạn 6-12 tháng gửi rất nhiều. Vì lẽ đó, các doanh nghiệp bảo hiểm cũng không thực sự hưởng lợi từ việc lãi suất huy động tăng lên. Bên cạnh đó, biên độ tăng lãi suất thời gian qua cũng không thực sự cao để đủ tạo ra sự khác biệt trong kết quả kinh doanh của các doanh nghiệp này.

Cũng phải nói thêm, từ sau khi mở cửa hậu đại dịch, các chi phí đền bù của ngành bảo hiểm cũng đã tăng lên đáng kể. Việc lãi suất tăng lên đôi khi không đủ bù đắp cho các chi phí này.

Nhiều năm trở lại đây, chủ trương của Nhà nước là nỗ lực cổ phần hóa các doanh nghiệp thuộc sở hữu công. Nhóm ngành bảo hiểm là một trong những ngành trụ cột của ngành tài chính. Đây cũng đồng thời là ngành có nhiều doanh nghiệp có tỷ lệ sở hữu nhà nước cao. Do đó, động lực thoái vốn của khu vực công luôn là một trong những vấn đề quan trọng của nhóm cổ phiếu bảo hiểm thời gian qua.

Tuy nhiên, theo ông Tuấn, đến hiện tại chỉ còn một số doanh nghiệp thuộc nhóm này còn câu chuyện thoái vốn. Bảo hiểm cũng chỉ chiếm một tỷ trọng rất nhỏ trong vốn hóa thị trường. Do đó, nhóm này sẽ khó được khối ngoại cân nhắc phân bổ và các rổ ETF.