Công ty cổ phần Tập đoàn Đất Xanh (mã ck: DXG) vừa công bố nghị quyết Hội đồng quản trị liên quan đến việc triển khai phương án chào bán phát hành cổ phiếu tăng vốn.

Theo đó, Đất Xanh sẽ chào bán gần 102 triệu cổ phiếu, tương ứng tỷ lệ 16,67% trên số cổ phiếu đang lưu hành, cho các cổ đông hiện hữu.

Phương thức chào bán là thực hiện quyền mua theo tỷ lệ 6:1, điều đó có nghĩa mỗi cổ đông sở hữu 6 cổ phiếu sẽ được mua 1 cổ phiếu mới. Giá chào bán là 12.000 đồng/cổ phiếu, mức bán này thấp hơn 24% so với thị giá cổ phiếu DXG chốt phiên 23/6.

Số cổ phiếu trên sẽ không bị hạn chế chuyển nhượng. Đất Xanh dự kiến thực hiện trong quý IV tới, sau khi Ủy ban chứng khoán Nhà nước cấp giấy chứng nhận chào bán thêm cổ phiếu ra công chúng.

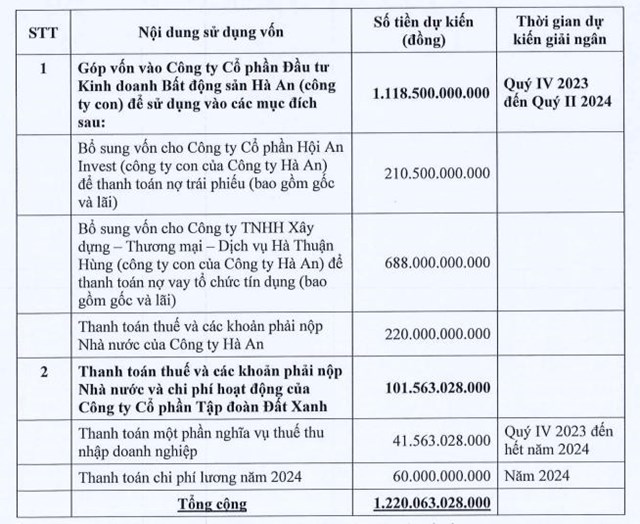

Với số tiền hơn 1.220 tỷ đồng dự kiến thu được từ đợt phát hành, Đất Xanh sẽ dùng để bổ sung vốn cho Công ty cổ phần Đầu tư kinh doanh Bất động sản Hà An (1.118 tỷ đồng). Phần còn lại khoảng 110 tỷ đồng sẽ dùng để thanh toán thuế và các khoản phải nộp Nhà nước và chi phí hoạt động của Tập đoàn Đất Xanh.

Hội đồng quản trị Đất Xanh cũng thông qua triển khai phương án chào bán 57 triệu cổ phiếu riêng lẻ cho tối đa 9 nhà đầu tư chứng khoán chuyên nghiệp, tương ứng tỷ lệ 9,34%. Giá dự kiến chào bán là 15.000 đồng/cổ phiếu.

Số cổ phiếu phát hành riêng lẻ sẽ bị hạn chế chuyển nhượng trong vòng 1 năm và dự kiến thực hiện trong quý III - quý IV/2023.

Nếu phát hành thành công, ước tính tập đoàn bất động sản Đất Xanh sẽ thu về 855 tỷ đồng. Toàn bộ số tiền thu được dự kiến sẽ sử dụng để tăng tỷ lệ sở hữu của Đất Xanh tại Đất Xanh Services (mã ck: DXS) thông qua nhận chuyển nhượng cổ phần của nhà đầu tư bằng các hình thức khớp lệnh, thỏa thuận và chuyển nhượng ngoài hệ thống.

Hiện tại, Đất Xanh đang nắm 56,28% vốn điều lệ Đất Xanh Services, còn lại là các cá nhân khác.

Bên cạnh 2 kế hoạch phát hành cổ phiếu kể trên, Hội đồng quản trị Đất Xanh cũng vừa thông qua triển khai phương án phát hành 9 triệu cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP), tương ứng tỷ lệ 1,48% trên tổng số lượng cổ phiếu đang lưu hành.

Nếu chào bán thành công các kế hoạch trên, vốn điều lệ của Đất Xanh sẽ tăng thêm 1.680 tỷ đồng lên 7.798 tỷ đồng.

Về kết quả kinh doanh, quý I/2023, doanh nghiệp ghi nhận doanh thu thuần từ bán hàng và cung cấp dịch vụ đạt hơn 378 tỷ đồng, bằng 21% so với cùng kỳ năm 2022.

Về hoạt động tài chính, trong khi doanh thu chỉ mang về hơn 18 tỷ thì Đất Xanh lại phải chi ra gần 151 tỷ đồng chi phí tài chính (chủ yếu là chi phí lãi vay). Điểm tích cực là chi phí bán hàng và chi phí quản lý doanh nghiệp của công ty đều đã giảm mạnh (lần lượt giảm 70% và 46%) trong quý vừa qua.

Kết quả, DXG lỗ trước thuế 96,4 tỷ đồng, trong khi cùng kỳ ghi nhận lãi trước thuế gần 536 tỷ đồng.

Nợ phải trả của DXG tính đến ngày 31/3/2023 ghi nhận 16.472 tỷ đồng, giảm 1,6% so với cuối năm ngoái nhưng tăng 1,45 so với cùng kỳ. Trong đó, dư nợ vay của DXG chiếm 5.965 tỷ đồng, tương đương 36,2% nợ phải trả.

Đáng chú ý, báo cáo tài chính hợp nhất quý I/2023 còn cho thấy sự sụt giảm đáng kể về quy mô nhân sự của tập đoàn. Tính đến ngày 31/3, số lượng nhân sự của doanh nghiệp này là 2.389 người, giảm 1.384 người so với cuối năm ngoái và giảm 4.776 người so với cùng kỳ.