Deal Street Asia đưa tin, thị trường IPO (phát hành lần đầu ra công chúng) ở Việt Nam đang bắt đầu sôi động trở lại vào năm 2021 khi đại dịch giảm bớt và một số nút thắt liên quan đến chế tài quản lý sớm được gỡ bỏ. Làn sóng mới này dự báo sẽ đánh dấu sự kết thúc hai năm tạm lắng của thị trường IPO tại Việt Nam.

Theo báo cáo thị trường IPO Đông Nam Á của Deloitte, 2019 là một năm ảm đạm của thị trường chứng khoán Việt Nam không ghi nhận vụ IPO mới nào mặc dù có khoảng 10 công ty niêm yết trực tiếp. Trong khi đó năm 2020, chỉ có một đợt IPO của Công ty Cổ phần Tập đoàn ASG trụ sở tại Hà Nội, nhưng cũng chỉ huy động được số tiền khiêm tốn 9 triệu USD.

Năm 2020, khu vực ASEAN đã chứng kiến 114 vụ IPO với tổng số vốn huy động được là 7 tỷ USD.

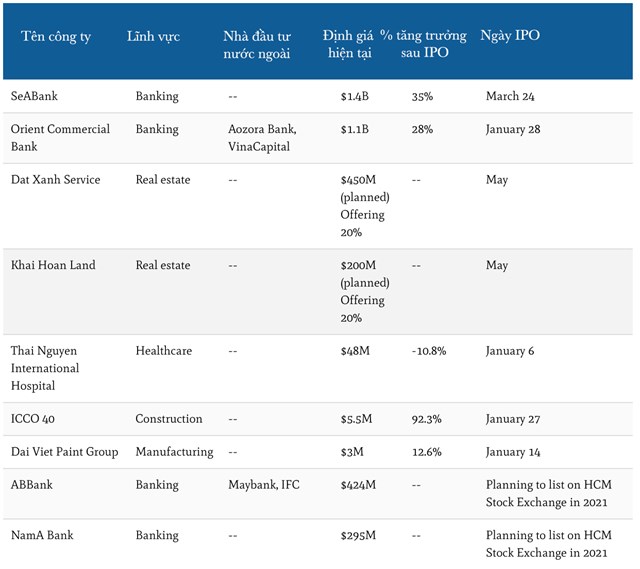

Những thương vụ IPO tại Việt Nam vào năm 2021, số liệu tới ngày 29/4. Nguồn: Deal Street Asia

Những thương vụ IPO tại Việt Nam vào năm 2021, số liệu tới ngày 29/4. Nguồn: Deal Street Asia

Việt Nam - thị trường IPO sôi động bậc nhất Đông Nam

Chỉ hai năm trước đây, Việt Nam từng vượt qua Singapore, một trung tâm tài chính hàng đầu, để trở thành thị trường IPO lớn nhất Đông Nam Á.

Trong năm 2018, Việt Nam có 33 thương vụ IPO huy động tổng cộng 4,6 tỷ USD. Trong đó, lớn nhất là vụ phát hành cổ phiếu mang về 1,3 tỷ USD của công ty bất động sản Vinhomes - đây cũng là vụ IPO lớn nhất khu vực năm 2018.

“Trong khối ASEAN, quy mô thị trường chứng khoán Việt Nam còn nhỏ. Vì vậy, sau khi đạt đỉnh vào năm 2018, sự chậm lại là điều dễ hiểu”, ông Phạm Lưu Hùng, người đứng đầu mảng SSI Research tại SSI Inc, một trong những công ty môi giới chứng khoán lớn nhất Việt Nam, nhận định.

Ông Trần Đình Cường, Tổng giám đốc Ernst & Young Việt Nam, cho rằng đại dịch cũng đóng một vai trò nào đó trong sự trầm lắng của thị trường IPO trong nước. “COVID-19 đã khiến nhiều công ty tạm dừng kế hoạch niêm yết”, vị này chia sẻ.

Vào thời kỳ cao điểm của dịch bệnh, chỉ số VNIndex - chỉ số chuẩn của Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh (HOSE) - đã giảm xuống 650 điểm vào tháng 4/2020 từ mức gần 1.000 điểm hồi đầu năm. Do đó, các doanh nghiệp địa phương đã tìm kiếm các giải pháp thay thế như gây quỹ bằng trái phiếu, ông Hùng cho biết.

Thêm vào đó sự xuất hiện của các chế tài quản lý mới cũng khiến thị trường IPO gặp nhiều khó khăn. Tháng 11/2020, một nghị định mới liên quan đến việc tư nhân hóa các doanh nghiệp nhà nước (DNNN) đã được công bố (NĐ 140/2020/NĐ-CP). Trong nghị định này có các quy định liên quan đến kế hoạch thúc đẩy tiến trình thoái vốn nhà nước tại các doanh nghiệp. Vấn đề này được đưa ra nhằm minh bạch hóa việc quản lý đất đai sau khi chính phủ phát hiện một số sai phạm về sử dụng đất tại một số công ty, ví dụ như Sabeco.

�Tổng quan thị trường IPO Đông Nam Á năm 2016 - 2020. Nguồn: Deloitte.

�Tổng quan thị trường IPO Đông Nam Á năm 2016 - 2020. Nguồn: Deloitte.

Một lực cản khác đối với tâm lý IPO là sự cạnh tranh. “Các sàn giao dịch địa phương của Việt Nam (HOSE và Sở giao dịch chứng khoán Hà Nội - HNX-Index) cũng đang cạnh tranh với các sàn giao dịch chứng khoán toàn cầu”, ông Cường khẳng định.

Gần đây xuất hiện làn sóng các công ty có ý định IPO ở nước ngoài. Trong đó có VinFast của Vingroup cho biết họ đang xem xét niêm yết trên sàn SPAC của Mỹ và Bamboo Airways của FLC được cho là đang chuẩn bị chào sân trên Thị trường Chứng khoán New York.

Nhiều khởi sắc phía trước

“Vấn đề là ở cung, cầu của nhà đầu tư trên thị trường chứng khoán vẫn còn,” ông Hùng giải thích.

Ông Cường cho biết thêm: “Vẫn còn một số lượng lớn doanh nghiệp tư nhân ở Việt Nam có mức tăng trưởng định giá tốt kể từ giữa năm 2020. Những doanh nghiệp này sẽ cân nhắc thời điểm thích hợp để IPO để nâng cao khả năng tiếp cận vốn, tăng tính thanh khoản và thúc đẩy tăng trưởng”.

“Chúng tôi hy vọng thị trường IPO của Việt Nam trong vòng 12 tháng tới sẽ có nhiều khởi sắc”, ông Cường nói.

Bộ Tài chính cho biết các đợt IPO lớn như của Agribank, ngân hàng lớn nhất cả nước về tài sản, cũng như các nhà cung cấp dịch vụ viễn thông MobiFone và VNPT, đã được dự kiến lên sàn trong năm nay.

Trụ sở của HNX-Index tại Hà Nội. Ảnh: Shutterstock

Theo ông Hùng, đợt tăng gần đây của thị trường chứng khoán - chỉ số VNIndex tăng 67% trong 12 tháng qua - là dấu hiệu rất thuận lợi cho các đợt IPO.

Trụ sở của HNX-Index tại Hà Nội. Ảnh: Shutterstock

Theo ông Hùng, đợt tăng gần đây của thị trường chứng khoán - chỉ số VNIndex tăng 67% trong 12 tháng qua - là dấu hiệu rất thuận lợi cho các đợt IPO.

Tính đến cuối tháng 3, sàn HOSE có giá trị vốn hóa 194 tỷ USD, trong khi HNX-Index có vốn hóa thị trường 14,7 tỷ USD.

Tháng 2 vừa qua, Việt Nam đã thành lập Sở Giao dịch Chứng khoán Việt Nam với tư cách là công ty mẹ để điều hành hai sàn nói trên.

Các nhà phân tích cho biết sự kịp thời và dứt khoát trong việc đối phó với COVID-19 của chính phủ Việt Nam sẽ thúc đẩy sự phục hồi kinh tế vào hàng nhanh nhất trong khu vực. Điều này cũng sẽ ảnh hưởng tích cực đến thị trường IPO của đất nước.