Kết quả thống kê của batdongsan.com.vn cho thấy chỉ số giá đất đã tăng 86% trong vòng 2 năm qua, trong khi giá vàng và chứng khoán chỉ tăng lần lượt 44% và 57%. Thực trạng trên dẫn đến sự điều tiết trong các kênh dẫn vốn chính cho ngành bất động sản bao gồm : tín dụng ngân hàng; cổ phiếu, trái phiếu doanh nghiệp và FDI.

Kênh tín dụng ngân hàng

Nhằm đảm bảo ổn định kinh tế vĩ mô, an toàn vốn cho các tổ chức tín dụng với trọng tâm 2022 -2023 là kiểm soát lạm phát tăng trưởng tín dụng nói chung và tín dụng cho bất động sản nói riêng nên việc mở rộng cung tín dụng cho nền kinh tế trong thời gian này sẽ không được ưu tiên.

Theo ông Nguyễn Minh Tuấn – chuyên gia tài chính ngân hàng, vốn tín dụng vào bất động sản đã chiếm hơn 20% tổng dư nợ nền kinh tế trong năm 2020, đây là mức tăng trưởng cao so với các năm trước. Do đặc tính của bất động sản là dài hạn, số tiền huy động lớn, trong khi đặc tín huy động của ngân hàng là vốn ngắn hạn thì việc kiểm soát rủi ro, đặc biệt là rủi ro thanh khoản sẽ luôn được ưu tiên.

Kênh đầu tư trực tiếp FDI

Theo số liệu của bộ kế hoạch và đầu tư, vốn FDI vào 8/2022 giảm 13% so với cùng kỳ năm trước nhưng vốn FDI rót vào ngành kinh doanh bất động sản lại tăng vọt với hơn 3,3 tỷ, chiếm 19,9% tổng vốn đầu tư đăng ký tăng hơn gấp đôi so với năm 2021.

Nguyên nhân là do bất động sản Việt Nam được đánh giá là điểm sáng thu hút vốn đầu tư FDI, nhất là bất động sản khu công nghiệp do sự chuyển dịch chuỗi sản xuất từ Trung Quốc sang Đông Nam Á sau đại dịch và việc gia nhập EVFTA. Tuy nhiên, ông Tuấn cũng cho rằng, nguồn vốn từ FDI sẽ tiếp tục gặp khó khăn ở hai điểm chính là pháp lý và tỷ giá.

Thứ nhất về pháp lý, do nhiều yếu tố liên quan đến hệ thống pháp lý xung quanh đến quá trình phát triển dự án mà nguồn vốn không được giải ngân như cam kết dẫn đến việc chậm tiến độ. Các loại hình bất động sản mới như condotel, officetel đang rất được quan tâm nhưng các quy định pháp lý cho các loại hình này lại chưa được ban hành đầy đủ và kịp thời.

Thứ hai về tỷ giá, việc đồng VNĐ ổn định so với các đồng ngoại tệ khác đã không còn được duy trì phần nào tác động đến yếu tố hấp dẫn các nhà đầu tư rót tiền vào thị trường Việt Nam. Các chuyên gia tài chính ngân hàng cho rằng sau mức tăng 9% tính từ đầu năm 2022, dự kiến tỷ giá sẽ còn chịu áp lực trong 2023 khi lãi xuất FED vẫn có xu hướng tăng để kiềm chế lạm phát.

Kênh trái phiếu doanh nghiệp

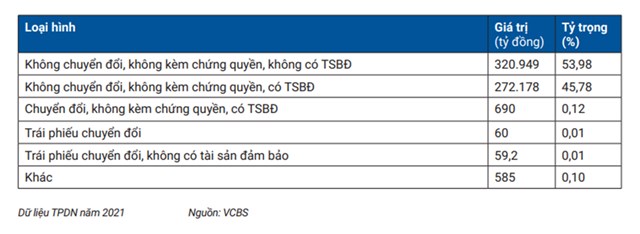

Những khó khăn từ các kênh huy động trên khiến cho doanh nghiệp phải trông cậy vào việc phát hành trái phiếu, khiến thị trường trái phiếu tăng nóng vào năm 2021 và bị siết đột ngột năm 2022. Số liệu của bộ tài chính chỉ ra rằng, tổng khối lượng phát hành trái phiếu doanh nghiệp tăng gần 54% so với năm 2020, doanh nghiệp bất động sản thường là nhóm doanh nghiệp có lượng phát hành trái phiếu lớn nhất, thậm chí đạt tới 212.000 tỷ riêng năm 2021.

Khối lượng phát hành lớn trong thời gian ngắn và thời hạn các trái phiếu không dài dẫn đến áp lực trái phiếu đáo hạn từ năm 2022 là lớn và khối lượng đến hạn tăng nhiều hơn vào năm 2023 và 2024. Ngoài vấn đề về áp lực thanh khoản, chất lượng cũng là một vấn đề lớn của trái phiếu doanh nghiệp bất động sản do các trái phiếu doanh nghiệp bất động sản đa phần phát hành riêng lẻ, chưa niêm yết với tiêu chuẩn thấp “ 3 không” : không xếp hạng tín nhiệm, không có bảo lãnh thanh toán từ các công ty tài chính uy tín và tài sản bảo đảm, áp lực đáo hạn lớn do ngắn hạn.

Việc nghị định 65 thay thế nghị định 153 nhằm siết lại tiêu chuẩn hợp tác đầu tư trái phiếu doanh nghiệp của nhà đầu tư nhỏ lẻ, đảm bảo chất lượng trái phiếu và nâng cao tiêu chuẩn nhà đầu tư.

Theo nghị định 65/2022/NĐ-CP, việc thực hiện giao dịch trái phiếu theo quy định tại Điều 16 là không được bán hoặc cùng góp vốn đầu tư trái phiếu với nhà đầu tư không phải là nhà đầu tư chứng khoán chuyên nghiệp dưới mọi hình thức. Việc huy động vốn và mua, đầu tư trái phiếu doanh nghiệp của các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài và công ty quản lý quỹ đều phải thực hiện theo quy định của pháp luật chuyên ngành. Điều này khiến cho việc phát hành trái phiếu của các doanh nghiệp bất động sản tiếp tục gặp khó.

Các chuyên gia về tài chính cũng đưa ra ba xu hướng thị trường trong năm 2023 trong tình hình bất ổn định của thế giới. Thứ nhất, nhà nước sẽ tiếp tục duy trì động thái siết chặt phát hành trái phiếu doanh nghiệp, tín dụng. Thứ hai, nguồn vốn FDI tiếp tục bị ảnh hưởng bởi lãi suất USD cao và tỷ giá USD/VND nên sẽ khó tăng trưởng. Thứ ba, lạm phát tăng cao trên toàn cầu, nguồn nghiên vật liệu, chi phi xây dựng tiếp tục leo thang và lạm phát tại Việt Nam có xu hướng tăng.